US Treuhand UST XXV

| Mindestbeteiligung | 20.000 USD |

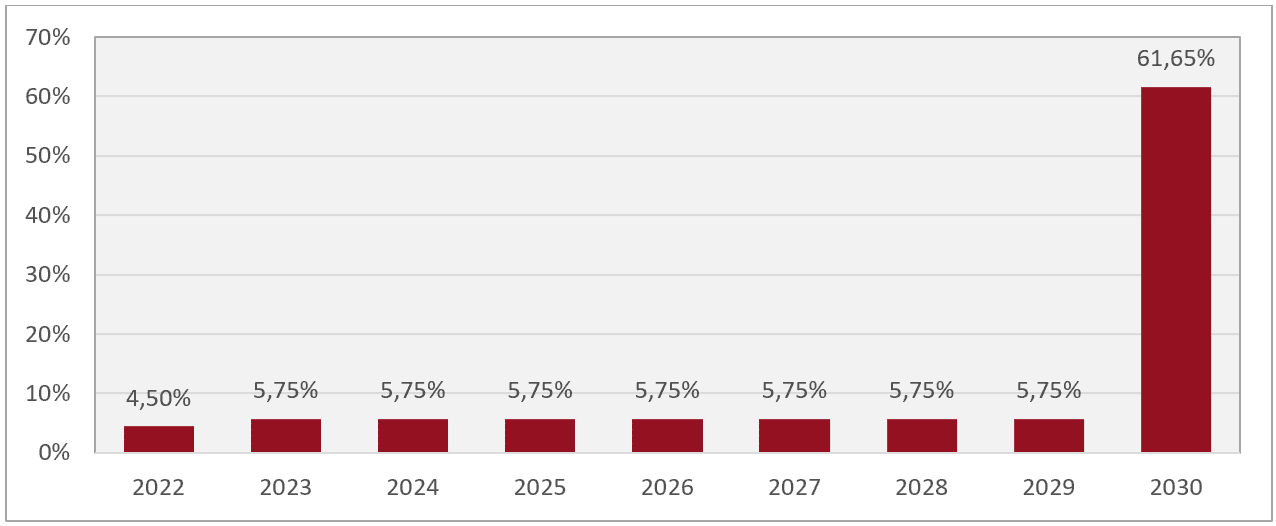

| Laufende Ausschüttung* | steigend von 4,5% auf 5,75% p.a. |

| Gesamtausschüttung* | 191,1% |

| Laufzeit* | 2031 |

| Ausgabeaufschlag | 5% |

| Prämienberechtigung | Ja |

| Fondskategorie | Gewerbeimmobilien Ausland / USA |

| Emittent | US Treuhand |

| Ende der Zeichnungsfrist | vorzeitig platziert am 07.03.2023 |

* Die Ausschüttungsprognosen wurden im Mai 2022 von der US Treuhand aufgrund des Ankaufs der Bestandsimmobilie "70 & 80 at Fairview" nach oben korrigiert.

Ausschüttungen und die Laufzeit sind Prognosen aus den Emissionsunterlagen (Basisszenario). Die tatsächlichen Werte können abweichen. Die Berechnungen basieren auf einem Beitritt zum 01.11.2020 und bei der bei Übernahme des Anlageobjektes vollständig eingezahlten Einlage in % ohne Agio, vor Steuern. Zahlen gerundet.

kurz und knapp: US Treuhand UST XXV

Der UST XXV investiert in Bestandsimmobilien in Metropolregionen der USA, vorrangig im Südosten der USA. Mindestens 70% des investierten Kapitals werden in Gewerbeimmobilien vom Typo Büro, Logistik und Handel angelegt. Maximal 30% können auch in Wohnimmobilien angelegt werden.

Ziel ist das Erwirtschaften einer positiven Rendite, die regelmäßige Auszahlung von Überschüssen und die Erzielung von Wertzuwächsen.

Der UST XXV war eine Top-Beteiligung. Was bedeutet das?

Den UST XXV kauften Sie bei SachwertSuperMarkt günstiger. Erfahren Sie hier mehr.

Das Objekt "70 & 80 at Fairview"

Die erste, hochinteressante Bestandsimmobilie wurde im ersten Halbjahr 2022 erworben. Mit einer hervorragenden Lage in der Metropolregion Washington, D.C., einem vielversprechenden Verhältnis zwischen Einkaufspreis und prognostizierten Mieteinnahmen, sowie einer langfristigen Finanzierung konnte die US Treuhand eine hohe Planungssicherheit und eine günstige Ausgangssituation für ihre Anleger erreichen.

Die Folge: US-Treuhand hat ihre geplanten Auszahlungen auf 5,75% p.a. und die progn. Gesamtausschüttung auf 204,1% erhöht!

Es handelt sich um eine vollkommen modernisierte Bestandsimmobilie, die bereits 2019 umfassend renoviert wurde und aktuell mit 99% nahezu voll vermietet ist. Das bedeutet: Für US Treuhand und somit für die Anleger sind beim aktuellen Investment UST XXV die anstehenden Zinserhöhungen sowie die stetig steigenden Preise bei den Roh- und Baustoffen überhaupt nicht relevant.

Class-A-Büroimmobilie "Riverport Tower"

Die Region St. Louis ist als Wirtschaftsstandort sehr attraktiv. Der „Riverport Tower“ ist ein weithin sichtbares, prestigeträchtiges elfgeschossiges Bürogebäude mit einer vermietbaren Bürofläche von rund 29.500 Quadratmetern. Eine repräsentable Lobby, Cafeteria, Fitnessstudio und Konferenzräume gehören zu den Standards der erst 2020/21 renovierten Immobilie. Hinzu kommen weit mehr als 1.000 Außenparkplätze.

Mit einer Vermietungsquote von derzeit rund 91 Prozent und einer Ankaufsrendite von rund neun Prozent ist der Riverport Tower ebenso als attraktives Investment zu sehen.

Ihre Vorteile

- Progn. Veräußerungsergebnis: 191,1 %

- Laufende Zinsgutschriften: 4,5 % bzw. ab 2023 5,75 % p.a.

- Hohe Planungssicherheit & günstiger Ausgangspunkt der Immobilie

- Günstiges Einkaufspreis-Mieteinnahmen-Verhältnis

- Langfristige, günstige Finanzierung

- Unabhängigkeit von steigenden Baustoffpreisen

- Nahezu vollvermietet - Bis zu 5% Prämie (nur bei SachwertSuperMarkt)

- Erfahrener & erfolgreicher Anbieter

- Trotz Investitionsort in den USA gilt der deutsche Anlegerschutz

Renditeprognose*

* Die Ausschüttungsprognosen wurden im Mai 2022 von der US Treuhand aufgrund des Ankaufs der Bestandsimmobilie "70 & 80 at Fairview" nach oben korrigiert.

Die Grafik stellt die geplanten Auszahlungen über die Kapitalrückzahlung hinaus dar. Die Berechnungen basieren auf der bei Übernahme des Anlageobjektes vollständig eingezahlten Einlage in % ohne Agio, vor Steuern. Darstellung ab 01.06.2022. Zahlen gerundet. Die Buchung der Auszahlungen können u.U. erst im folgenden Geschäftsjahr erfolgen. Die Höhe der Auszahlungen kann nicht garantiert werden. Prognoserechnungen basieren auf Annahmen und sind kein verlässlicher Indikator für die künftige Wertentwicklung. Abweichungen von den Prognosen sind möglich.

09.02.2023

Vorzeitige Schließung des UST XXV in Sicht

Nach der erreichten Vollinvestition des US Treuhand XXV nimmt das Interesse deutlich zu. Aktuell sind noch rund 10. Mio USD verfügbar und eine Schließung bereits vor dem 31.03.2023 ist daher wahrscheinlich. Zudem zeigt die Erfahrung, dass eine Schließung wegen Ausplatzierung nach einer solchen Information meist schneller geht als gedacht.

Wenn Sie noch zeichnen möchten, teilen Sie uns dies gerne unverzüglich mit, damit wir ein Kontingent für Sie beantragen können. So können Sie Ihre Zeichnung ganz in Ruhe durchführen - gerne auch mit unserer Hilfe. Sprechen Sie uns an!

21.11.2022

UST XXV nimmt Auszahlung für das 1. Halbjahr 2022 vor

Der Investmentfonds UST XXV nimmt planmäßig zum 30.11.2022 die Auszahlung von 4,5% p.r.t. an die Anleger für das 1. Halbjahr 2022 vor.

- Auszahlungsberechtigt sind alle Anleger, die der Investmentgesellschaft vor dem Juni 2022 beigetreten sind und die ihre Kommanditeinlage vollständig geleistet haben.

- Die betroffenen Anleger werden über die bevorstehende Ausschüttung schriftlich informiert.

- Die Treuhandverwaltung Rödl & Partner führt die Auszahlungen durch.

- Den Umrechnungskurs für die Konvertierung USD in Euro können Sie dem Verwendungszweck der Überweisungsgutschrift vom 30.11.2022 entnehmen.

- Etwaige Änderungen Ihrer Kontodaten bitten wir Sie, uns bis spätestens fünf Tage vor dem Zahltag schriftlich mit Ihrer persönlichen Unterschrift mitzuteilen.

Der Fonds ist bisher in einer Class-A-Büroimmobilie in der Metropolregion Washington, D.C. investiert, die zu mehr als 99% vermietet ist. Die Immobilie ist mit Mietlaufzeiten zwischen November 2029 und September 2034 vermietet. Aktuell befindet sich der Fonds im Ankauf einer zweiten Class-A-Büroimmobilie. Dieser Ankauf dürfte ca. in den kommenden drei Wochen abgeschlossen sein. Diese zweite Büroimmobilie ist zu ca. 91% vermietet und die Mietlaufzeiten enden ebenfalls nicht vor dem Herbst 2029. US Treuhand plant noch für den Dezember Ihnen die entsprechenden Informationen zu dieser Immobilie zur Verfügung zu stellen. Die Platzierung des Bestandsimmobilienfonds UST XXV macht große Fortschritte und die Platzierung wird spätestens Ende März 2023 beendet sein.

Erfreulich verläuft in den USA zudem die Entwicklung der Inflation, die wohl im Sommer diesen Jahres ihre Spitze gesehen haben dürfte und die im Oktober überraschend deutlich zurückgekommen ist. In diesem Zuge konnte sich der Euro gegenüber dem US-Dollar deutlich erholen. Für Anleger, die über einen Einstieg in den US-Dollar nachdenken, bietet sich damit eine günstige Gelegenheit. Erfreulich war auch die Entwicklung des amerikanischen Bruttoinlandsproduktes, das im 2. Quartal 2022 um 2,6% gegenüber dem Vorjahresquartal zulegen konnte.

07.11.2022

US Treuhand Fonds UST XXV mit Deutschem BeteiligungsPreis 2022 ausgezeichnet

Der US Treuhand Fonds „UST XXV“ ist mit dem Deutschen BeteiligungsPreis in der Kategorie TOP anlegerorientiertes Investmentvermögen (Immobilien international) ausgezeichnet worden. Der deutsche Beteiligungspreis wird seit 2008 vom Fachmagazin für Sachwertanlagen BeteiligungsReport verliehen. Mit der Auszeichnung würdigt die Jury vor allem die Konzeption und bisherige Performance des AIFs UST XXV. Wie bei allen Investmentprodukten der US Treuhand sind auch die Investoren des UST XXV gleichrangige Investmentpartner mit dem Leadinvestor Lothar Estein, dem gleichzeitigen Asset-Manager und Hauptgesellschafter der US Treuhand.

„Wir freuen uns über die Auszeichnung. Unser Wahlspruch „Gemeinsam Investieren“ ist keine Worthülse, sondern wird von uns seit mehr als 25 Jahren mit Leben gefüllt. Wir teilen mit unseren Anlegern die Risiken und Chancen eines Investments und sind deshalb umso bemühter, eine solide Anlagestrategie zu verfolgen“, erklärt Volker Arndt, Geschäftsführer der US Treuhand. „Das schlägt sich in positiven Ergebnissen für unsere Anleger nieder.“

So wurden im bisherigen Jahresverlauf bereits über 40 Millionen US Dollar Auszahlungen für das Geschäftsjahr 2021 an die Anleger der US Treuhand geleistet. Für den prämierten Fonds „UST XXV“ korrigierte der Fondsanbieter die Prognose schon im Februar 2022 nach oben und rechnet nun mit einem Anstieg der jährlichen Auszahlung von 4,5 Prozent auf 5,75 Prozent ab dem Geschäftsjahr 2023. Die prognostizierten kumulierten Ausschüttungen an die Anleger lägen bei einem Verkauf im Jahr 2030 damit bei rund 200 Prozent, ursprünglich wurden Gesamtrückflüsse von 158,50 Prozent erwartet. Grund dafür sind überdurchschnittliche Wertsteigerungen und Bewertungsgewinne der Fondsimmobilie „70 & 80 at Fairview“ in Virgina angesichts des niedrigen Einkaufspreises während der Corona-Pandemie. Nach dem neusten Wertgutachten liegt die Cap-Rate des Objektes bei über 6,85 Prozent und damit bis zu 1,68 Prozentpunkte höher als bei vergleichbaren Objekten im Großraum Washington.

18.07.2022

Auf den Punkt gebracht: Die USA als größter Immobilieninvestmentmarkt der Welt

Seit über 45 Jahren investiert BVT für Kunden in den größten Immobilienmarkt der Welt. Aber was macht den US-Immobilienmarkt so attraktiv für Anleger?

Die USA...

- ist weltgrößte Volkswirtschaft mit einem Bruttoinlandsprodukt von 21 Billionen US-Dollar (2021) und dem zehnthöchsten Pro-Kopf-Einkommen (2020).

- beherbergt über 330 Millionen Einwohner und ist damit das Land mit der drittgrößten Bevölkerung der Welt, nach China und Indien.

- ist der größte Immobilienmarkt der Welt mit einer sehr hohen Transparenz (JLL Transparency Index: Platz 2).

- weist eine sehr hohe Liquidität im Markt auf mit einem Transaktionsvolumen im Bereich Multi-Family von rund 350 Mrd. US-Dollar (02/2021–02/2022).

- ist eines der wenigen hochentwickelten Länder mit einer stets positiven demografischen Entwicklung.

- punktet mit über 1 Millionen Haushaltsgründungen pro Jahr, was zu einer stetigen Nachfrage nach neuem Wohnraum führt.

- bringt Zielgruppen wie die „Millennials “ (81 Millionen) sowie die „Generation X“ (66 Millionen) als größte Interessentengruppe in Bezug auf Mietwohnungen hervor, deren Nachfrage langfristig eine wichtige Säule dieses Immobiliensegments sein wird.

Diese Rahmenbedingungen können die Nachfrage gerade nach hochwertigen Mietwohnungen in den USA auch über die kommenden Jahre weiter stützen.

Quelle: U.S. Bureau of Labour Statistics

13.07.2022

UST XXV – planmäßige Ausschüttung von brutto 3%

Der bereits in das erste Objekt in der Metropolregion Washington, D.C. investierte Fonds UST XXV hat die prognostizierte Ausschüttung für das 2. Halbjahr 2021 in Höhe von brutto 3% p.r.t. am 30.06.2022 plangemäß geleistet. Für das Geschäftsjahr 2022 werden brutto 4,5 % p.r.t. und ab 2023 brutto 5,75 % p.r.t. an Ausschüttung prognostiziert. Anleger können weiterhin in den UST XXV investieren und von den Wachstumschancen im Süden der USA profitieren.

06.06.2022

UST XXV ist jetzt eine Top-Beteiligung!

Das Beteiligungsangebot der US Treuhand hat den strengen, institutionellen Prüfprozess durchlaufen und mit Bravour bestanden. SachwertSuperMarkt zeichnet das Investment daher als Top-Beteiligung aus!

31.05.2022

Geplante Ausschüttungen nach oben korrigiert

Für den aktuellen Immobilienfonds UST XXV hat das Fondsmanagement das erste Objekt erworben. Mit einer hervorragenden Lage in der Metropolregion Washington, D.C., einem vielversprechenden Verhältnis zwischen Einkaufspreis und prognostizierten Mieteinnahmen, sowie einer langfristigen Finanzierung konnte die US Treuhand eine hohe Planungssicherheit und eine günstige Ausgangssituation für ihre Anleger erreichen:

Die Ausschüttungen werden ab 2023 von ursprünglich geplanten 4,5 % auf 5,75 % p.a. erhöht!

31.05.2022

Investieren in Projektentwicklungen oder Bestandsimmobilien?

Die Rechnung der Projektentwickler geht oftmals nicht mehr auf

In den Niedrigzinszeiten beiderseits des Atlantiks – im Dollarraum freilich weniger stark ausgeprägt als im Euroraum – sind die Ankaufsrenditen, in den USA Cap-Rates genannt, für Bestandsimmobilien stark gesunken. Gerade bei deutschen Wohnimmobilien ist es mitunter fraglich, einen Vervielfältiger von 40 oder noch mehr für eine Mietwohnung in München auf den Tisch zu legen, was einer Mietrendite von gerade mal 2,5 % entspricht. Aber das muss jeder Anleger selbst für sich entscheiden.

Die Gründe für die Renditeerosion an den Immobilienmärkten sind bekannt: die Liquiditätsschwemme an den Anlagemärkten, die zeitweise teils negativen Zinsen für Anleihen, Bankeinlagen etc. – und nicht zu vergessen die Einschätzung der Immobilie als Fels in der Brandung in unruhigeren Zeiten. Das ist auch alles richtig. Doch für viele Kapitalanleger – private wie professionelle – sind diese Renditen schlichtweg nicht mehr auskömmlich.

Projektentwicklungen waren lange Zeit der rentable Ausweg aus dem Renditetief

Viele Investoren sind deshalb von Bestandsinvestments auf Projektentwicklungen ausgewichen, wo noch einigermaßen ansehnliche Renditen zu erzielen waren. Die plausible Idee dahinter ist einfach, die Marge des Projektentwicklers (und damit auch sein Risiko) mit abzuschöpfen und so die Rentabilität zu erhöhen. Doch auch diese Rechnung geht jetzt nicht mehr auf. Der Grund sind die stark gestiegene Inflation und die nahezu explodierenden Baukosten. Das gilt nicht nur hierzulande, sondern auch in den USA.

Zwar hat die Federal Reserve wesentlich entschlossener auf die hohe Inflation reagiert als die noch immer entscheidungsschwache Europäische Zentralbank und die größte Leitzinserhöhung seit 22 Jahren angeschoben. Nachdem der Leitzins erst im März dieses Jahres um 25 Basispunkte angehoben wurde, legte die US-amerikanische Notenbank direkt nach und nahm eine weitere Erhöhung um 50 Punkte vor.1 Dieser Kurswechsel brachte tatsächlich auch einen leichten Rückgang der Inflation, jedoch ist diese mit 8,3 % im April immer noch auf einem extrem hohen Niveau.2

Die Baukosten jedoch sind mehr als proportional von der hohen Inflation betroffen. Die Preissteigerungen setzten auch bereits vor der großen Inflationswelle ab Spätsommer 2021 ein. Hierbei schlagen sich bereits seit Anfang 2021 zunehmende Lieferschwierigkeiten nieder,

auch in den USA. Der Nachrichtensender ABC berichtete bereits zu Beginn dieses Jahres vom größten Kostenanstieg bei Baumaterialien seit 50 Jahren.3 Demnach sind die Kosten für Beton, Holz, Stahl und Weiteres im Vergleich 2021 zu 2020 um 17,5 % teurer geworden (man beruft sich dabei auf offizielle Zahlen des U.S. Census Bureau).

Beim Personal wird es ebenfalls eng: Fachkräftemangel ist auch jenseits des Atlantiks ein allgegenwärtiges Thema. Bauverzögerungen sind an der Tagesordnung. Und der Kriegsausbruch in der Ukraine hat diese Situation jetzt nochmals verschärft. Eine Projektentwicklung im ursprünglich anvisierten Zeit- und Kostenrahmen fertigzustellen, ist inzwischen oftmals zu einem Ding der Unmöglichkeit geworden.

Die Folge: Die Rentabilitätsrechnung muss ganz neu aufgestellt werden – und wird den Investoren in vielen Fällen einen dicken Strich durch die Rechnung machen. Zumal höhere Zinsen jetzt auch andere Assetklassen wieder attraktiver machen und höhere Renditeerwartungen auch bei Immobilieninvestments implizieren.

Warum US Treuhand auf eine Bestandsimmobilie gesetzt hat

US Treuhand sieht sich mit der aktuellen Fondsimmobilie bei Washington, D.C., jedoch in seiner Strategie bestätigt: Wenn die Parameter stimmen, ist der Weg über Bestandsimmobilien der richtige. Dafür sprechen all die Vorteile, die der Anbieter mit dem frühzeitigen Erwerb der Fondsimmobilie „70 & 80 at Fairview“ in der Metropolregion von Washington, D.C., erreicht hat. Mit dem Bestandsobjekt wurde eine Immobilie zu einem Preis angekauft, der eine fast so hohe Rendite ermöglicht wie eine Projektentwicklung, dabei aber erst 2019 kernsaniert wurde. Das Objekt ist zudem bereits zu 99 % langfristig vermietet und generiert somit von Beginn an einen regelmäßigen Cashflow.

Auch die steigenden Finanzierungszinsen in den USA bereiten bei US Treuhand keine Kopfschmerzen, denn bei der Finanzierung konnte sich das Fondsmanagement die damals noch recht günstigen Konditionen langfristig sichern. Der niedrige Ankaufspreis von nur 14,6 Jahresnettomieten erlaubt es US Treuhand, mit dem Fonds UST XXV eine jährliche Auszahlung von 5,75 % ab 2023 an die Anleger zu leisten und damit sogar die eigene Ursprungsprognose um 1,25 Prozentpunkte nach 4,5 % für 2022 zu übertreffen.

Das Fazit lautet deshalb: Durch die Entscheidung, in eine Bestandsimmobilie zu investieren, verfügt das Portfolio über ein Class-A-Büroobjekt – vollständig saniert und modernisiert –, das aktuell keinerlei Renovierungs- oder Neubaukosten nach sich zieht. Das Objekt ist zu festen Konditionen aus 2020 finanziert sowie bezahlt und generiert regelmäßige, gut kalkulierbare Mieterträge. Eine so große Sicherheit ist in Zeiten wie diesen besonders wertvoll und mit einer Investition in Projektentwicklungen kaum zu erreichen.

1 Kampf gegen hohe Inflation: US-Notenbank hebt Leitzins deutlich an | tagesschau.de

2 US inflation dips to 8.3% but stays close to 40-year high –as it happened | Business | The Guardian

3 Construction material prices spike drastically (abcactionnews.com)

25.04.2022

Inflation in den USA

Die Inflation ist seit Monaten das Topthema für viele Verbraucher, sowohl in den USA als auch in Deutschland. Vor allem die stark steigenden Energiepreise haben bei uns zu einer der höchsten Inflationsraten seit Jahren geführt: 7,3 Prozent betrug diese gemäß Statistischem Bundesamt im März 2022. Und in den USA ist die Lage noch bedrohlicher. Dort ist die Inflation im März auf 8,5 Prozent gestiegen und damit so stark wie zuletzt vor 40 Jahren im Jahr 1982. Auch die Kerninflation, bei welcher die stark schwankenden Preise für Lebensmittel und Energie ausgenommen sind, lag bereits im Februar bei 6,4 Prozent. Das ist der höchste Wert seit 1982. In Zeiten der Hochinflation ist es vorteilhaft, in solche Bereiche zu investieren, die gegen inflationäre Bewegungen und auch andere Krisen beständig sind – allen voran Immobilieninvestitionen. Dem günstigen Umfeld für Immobilien werden auch die Pläne des amtierenden US-Präsidenten Joe Biden zuträglich. Dieser will der hohen Inflationsrate mit einer Stärkung von Innovation gezielten Investitionen und mehr heimischer Produktion entgegentreten. Und von einer gesunden Infrastruktur profitiert entsprechend der Immobilienhandel. Auch der Arbeitsmarkt in den USA sendet positive Signale. Im Februar entstanden 678.000 neue Jobs und damit weit mehr als die von Experten erwarteten 400.000 Stellen. Die Arbeitslosenquote fiel demnach auf 3,8 Prozent und damit auf das niedrigste Niveau seit Februar 2020, dem Zeitraum vor Beginn der Coronakrise.

25.02.2022

Steigende Rohstoffpreise

Die makroökonomischen Rahmenbedingungen für US-Immobilien könnten gemäß „Institutional Money“ aus dem vorigen Jahr nach Meinung der DWS-Fachleute kaum besser sein: Starkes Wirtschaftswachstum, niedrige Realrenditen und steigende Inflation sind die Zutaten für eine robuste Immobilienperformance, so deren Einschätzung. Denn: Wachstum bedeutet in der Regel mehr Arbeitsplätze und mehr Ausgaben, was sich traditionell in der Vermietung beziehungsweise der Nachfrage hinsichtlich Wohn- und Gewerbeimmobilien niederschlägt. Gleichzeitig erhöhen die dennoch weiterhin relativ niedrigen Zinssätze die Attraktivität von Immobilienrenditen. Historisch gesehen haben sich Immobilien gut als Absicherung gegen steigende Preise bewährt.

Mieten reagieren in der Regel positiv auf eine Inflation, da steigende Erträge der Mieter die Mietnachfrage unterstützen, während höhere Baukosten das Angebot einschränken.

Das Objekt „70 & 80 at Fairview“ ist eine vollkommen modernisierte Bestandsimmobilie, die zudem mit 98 Prozent nahezu voll vermietet

ist. Dazu sind die Mietverträge allesamt indexiert. Das bedeutet: Für US-Treuhand und damit für die Anleger sind beim aktuellen Investment UST XXV die anstehenden Zinserhöhungen sowie die stetig steigenden Preise bei den Roh- und Baustoffen überhaupt nicht relevant.

US-Immobilienmarkt momentan günstig

Die USA sind die größte Volkswirtschaft der Welt. Entsprechend der wirtschaftlichen Größe ist auch der US-Immobilienmarkt, im Vergleich zu Märkten in Europa, der mit Abstand größte Immobilienmarkt. Eine fundamentale Prognose spricht langfristig für den Immobiliemarkt: die erwartete Bevölkerungsentwicklung. Die Einwohnerzahl in den USA soll von rund 330 Mio. im Jahr 2019 auf über 355 Mio. im Jahr 2030 steigen.

Der UST XXV investiert in Bestandsimmobilien in Metropolregionen wie Washington D.C., Texas, Florida, etc.

Bestandsimmobilienfonds UST XXV

Bisher wurden 15 US Treuhand Fonds mit Bestandsimmobilien aufgelegt. Alle 13 bisher aufgelösten Fonds erzielten positive Ergebnisse für die Anleger. Im Durchschnitt betrug das gewichtete Ergebnis 10,6% pro Jahr für die Anleger, bei einer Haltedauer der Immobilien von durchschnittlich 6,6 Jahren.

Class-A-Büroimmobilie „70 & 80 at Fairview“ in der Metropolregion Washington, D.C.

Objektdaten

- Objekt bestehend aus zwei miteinander verbundenen Bürogebäuden, Baujahr 1987 und 1997

- Bis Ende 2019 durch eine Investition von über 15 Mio. USD umfassend renoviert und neugestaltet

- Ein hochwertiges Fitnessstudio mit Spa-Bereich mit einer Fläche von ca. 465 qm

- Zwei Parkhäuser mit fast 1.000 Kfz-Stellplätzen

- Grundstücksfläche beträgt ca. 46.530 qm

- Sehr gute Lage und Erreichbarkeit, ca. 20 km zum Regierungssitz

Highlights

- Einkauf der Immobilie zum 14,5-fachen des prognostizierten Nettobetriebsergebnisses 2022

- Vermietungsquote rund 99%

- Erster Mietvertrag läuft erst 2029 aus

- Verkauf der Immobilie zum 31.12.2030 geplant

- Nutzungsarten breit diversifiziert: Büro, Handel, Logistik, Wohnen

- Die durchschnittliche gewichtete Mietlaufzeit beträgt Ende April 2022 rund 9 Jahre

- Alle Mietverträge sind mit einer jährlichen Steigerung zwischen 2,25% und 3% indexiert

- Langfristig finanziert: günstige, für 10 Jahre festgeschriebene Fremdfinanzierung (3,288% p.a.)

Class-A-Büroimmobilie "Riverport Tower" in der Metropolregion St. Louis, Missouri

Günstige Wirtschaftslage

Insbesondere im North County, wo sich die Class-A-Büroimmobilie befindet, sind die größten Arbeitgeber von Missouri und dem Großraum St. Louis anzutreffen. Das benachbarte St. Charles County ist eine bevorzugte Wohngegend mit wachsender Bevölkerung und auch im nationalen Vergleich überdurchschnittlichen Haushaltseinkommen bei vergleichsweise niedrigen Lebenshaltungskosten. Der „Riverport Tower“ liegt unmittelbar an der Interstate-70 sowie am Autobahnring der Region (I-270) und ist nur wenige Autominuten entfernt vom internationalen Flughafen der Metropole, dem „St. Louis Lambert International Airport“.

Eindrucksvolles Bürogebäude

Der „Riverport Tower“ ist ein weithin sichtbares, prestigeträchtiges elfgeschossiges Bürogebäude mit einer vermietbaren Bürofläche von rund 29.500 Quadratmetern. Eine repräsentable Lobby, Cafeteria, Fitnessstudio und Konferenzräume gehören zu den Standards der erst 2020/21 renovierten Immobilie. Hinzu kommen weit mehr als 1.000 Außenparkplätze.

Der zweitgrößte Kabelnetzbetreiber als Hauptmieter

Das Objekt ist derzeit zu rund 91 Prozent an bonitätsstarke Unternehmen vermietet. Hauptmieter ist Charter Communications, der zweitgrößte Kabelnetzbetreiber in den USA mit mehr als 50 Milliarden US-Dollar Jahresumsatz (2021). Bekannter ist der Konzern, der in St. Louis gegründet wurde, unter seiner Hauptmarke „Spectrum“, mit der er 32 Millionen Kunden mit Kabelfernsehen, Internet, Telefon und Pay-TV versorgt. Im Fortune-500-Ranking der größten US-Unternehmen belegt Charter Communications Rang 69. Der zweite, deutlich kleinere Mieter ist die Essence Group Holdings Corp., ein regionaler Anbieter von Krankenversicherungen und Software-Lösungen für Krankenversicherer und Gesundheitsdienstleister mit fast einer Milliarde US-Dollar Jahresumsatz (2020). Die gewichtete durchschnittliche Mietvertragsrestlaufzeit (WALT) im Objekt beträgt Ende 2022 etwa sieben Jahre.

Die Immobilie wurde zum etwa Elffachen der Nettojahresmiete 2023 erworben, was einer Cap-Rate (Ankaufsrendite) von rund neun Prozent entspricht.

Einer der erfahrensten Anbieter

Die US Treuhand bietet mit dem UST XXV ihre 21. unternehmerische Beteiligung für private Anleger zur Zeichnung an. Bereits seit mehr als 25 Jahren konzeptioniert US Treuhand US-Immobilieninvestments und hat sich mittlerweile einen großen Erfahrungsschatz aufgebaut und verfügt vor Ort über einen exzellenten Zugang in die US-Immobilienbranche.

Nach dem Prinzip "gemeinsam investieren" ist der Firmeneigentümer Lothar Estein mit mindestens 11% an den Immobilien des UST XXV beteiligt. Die Anleger des UST XXV sind demnach gleichrangige Investmentpartner mit dem Lead-Investor, der gleichzeitig Assetmanager ist und der nachhaltig an den Immobilien beteiligt bleibt.

Emittent

Der AIF wurde initiiert von der US Treuhand.

Besonderheiten und Risiken bei Sachwertinvestments

Die Investition in Sachwerte bietet Chancen auf kontinuierliche Erträge sowie gutes Wertsteigerungspotenzial. Dennoch gibt es Besonderheiten und Risiken, die der Anleger bei seiner Anlageentscheidung in Betracht ziehen sollte.

Mehr Informationen

Wo werden US-Immobilienfonds besteuert?

Die Erträge aus geschlossenen US-Immobilienfonds werden direkt in Amerika versteuert - unabhängig davon, in welchem Land Sie als Anleger steuerlich ansässig sind.

Für Ihre Steuererklärung in den USA müssen Sie fast nichts tun: Nutzen Sie einfach den deutschsprachigen Steuerservice Ihres Emittenten!

Ein US-Steuerberater übernimmt die Steuererklärungen für die Anleger des Fonds - professionell und kompetent. Zusätzlich unterstützt Sie SachwertSuperMarkt und der Emittent bei der Kommunikation mit dem Steuerberater. Als Anleger haben Sie also gleich mehrere deutschsprachige Ansprechpartner.

So bleibt Ihr Verwaltungsaufwand sehr gering und Sie müssen kein Steuerexperte sein, um in den USA investieren zu können.

Für Ihre US-Steuererklärung benötigen Sie eine US-Steuernummer (ITIN). Wenn Sie noch keine US-Steuernummer haben, beantragt diese Ihr US-Steuerberater für Sie. Die nötigen Unterlagen hierfür werden für Sie ganz einfach im Rahmen Ihrer Zeichnungserklärung erstellt und vorausgefüllt!

Steuerservice für US-Treuhand-Anleger

Wahlweise Rödl Langford de Kock LLP (Atlanta) oder Birgit Hugel, CPA, P.A. (Florida)

Beides sind deutschsprachige Steuerbüros, mit denen auch SachwertSuperMarkt bereits seit vielen Jahren erfolgreich zusammenarbeitet.