§ 6b EStG Fonds

Durch Re-Investition Steuerzahlung bei Verkauf von Grundstücken und Gebäuden aus Betriebsvermögen vermeiden

Stehen Grundstücke und Gebäude aufgrund der langjährigen Abschreibungen mit einem Erinnerungswert von nur noch 1 € in den Büchern eines Gewerbetreibenden (z.B. Landwirt), würde ein Immobilienverkauf einen hohen buchhalterischen Gewinn verursachen. Die zu erwartende hohe Steuerlast auf diesen Veräußerungsgewinn ist nicht selten der Grund dafür, dass Unternehmer ihre Immobilien bzw. ihren Grund und Boden nicht verkaufen möchten.

§ 6b-Fonds sind ein beliebtes Mittel für Unternehmer, Landwirte und Freiberufler, eine hohe Steuerlast beim Verkauf von Grundstücken und Gebäuden zu verhindern. Verkäufer, die die entstandenen Veräußerungsgewinne nach § 6b bzw. § 6c EStG auf eine vergleichbare Neuanschaffung übertragen - also re-investieren - können die sofortige Besteuerung dieser Gewinne verhindern und die Steuerbelastung in die Zukunft verschieben. Neben der Re-Investition im eigenen Betrieb kommt auch eine Re-Investition in Immobilienfonds, die sich auf die Nutzung dieses Steuervorteils spezialisiert haben, in Betracht: die sogenannten „6b-Fonds“.

So funktioniert's

- Gewerbetreibender verkauft ein Grundstück oder Gebäude mit Gewinn, z.B. landwirtschaftliche Fläche oder Lagerhalle

- Statt der Besteuerung wird eine Rücklage in Höhe des Veräußerungsgewinns gebildet

- Spätestens im 4. Jahr nach Veräußerung wird diese Rücklage aufgelöst und in einen 6b-Fonds mit Hebel re-investiert

- Dies stellt steuerlich einen Erwerb der in diesem Fonds bilanzierten Immobilie in Höhe der Beteiligungsquote dar

Vorteile

- Verbleibende Liquidität aus dem Veräußerungserlös des Anlegers durch die Hebelwirkung

- Keine sofortige Steuerzahlung

- Steuerzahlungen in Raten über die gesamte Fondslaufzeit

- Renditechance und laufende Ausschüttungen

- Inflationsgeschütztes Investment in Sachwerte

Kurz gesagt: Die Beteiligung an einem § 6b-Fonds bietet die vom Gesetz geschaffene Möglichkeit, eine punktuell hohe Steuerlast zu vermeiden und auf einen langen Zeitraum zu übertragen. Gleichzeitig kann das wiederangelegte Kapital für den Anleger zu günstigen Konditionen eine Rendite erwirtschaften.

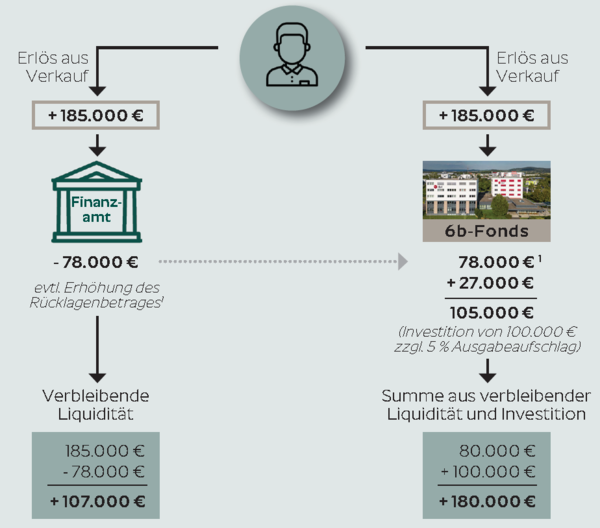

Beispielrechnung für die Übertragung einer Rücklage in einen § 6b-Fonds

Beispiel anhand des 6b-Immobilienfonds von Dr. Peters

Sofortige Steuerzahlung vs. Investition in 6b-Fonds

Das Schaubild stellt vereinfacht die Rücklagenbildung eines Verkaufserlöses, z.B. aus einer Immobilie oder Grund und Boden, sowie eine Reinvestition in einen 6b-Fonds mit Hebel dar. Dabei wird ein persönlicher Grenzsteuersatz des Musteranlegers von 42 % angenommen. Es handelt sich jeweils um kaufmännisch stark gerundete Werte.

1 Bei Auflösung ohne Reinvestition: Erhöhung des Rücklagenbetrags gem. § 6b Abs. 7 EStG um 6 % p.a. (Bspw. im 4. Jahr bereits Besteuerung von 185.000 € zzgl. 44.400 € = 229.400 €

Vorübergehend verlängerte Reinvestitionsfrist läuft in 2023 aus

In Folge des vierten Corona-Steuerhilfegesetz ergibt sich im Jahr 2023 eine Besonderheit:

Auch Rückstellungen aufgrund von Veräußerungsgewinnen durch Verkauf von Grundstücken und Gebäuden aus Betriebsvermögen, die in den Jahren 2016 bis 2023 entstanden sind und längst hätten aufgelöst werden müssen, können noch bis spätestens 31.12.2023 reinvestiert werden. Bundesweit rechnet man mit einem in 2023 anstehenden Reinvestitionsvolumen von mehr als 1 Mrd. Euro!

Rücklage in 6b-Fonds übertragen

Mit diesen 6b-Immobilienfonds reinvestieren Sie steuergebünstigt und über SachwertSuperMarkt günstiger!

Ihre Vorteile

- Prognostizierte Gesamtausschüttung von 155,5%*

- Regelmäßige Ausschüttungen von 2,5% p.a.

- Zzgl. bis zu 5.000 € Prämiengutschrift (nur bei SachwertSuperMarkt)

- § 6b-Fonds (Steuerstundung bei Veräußerungsgewinnen)

- Ca. 185% prognostizierter Hebel bei Steuerbegünstigung

- Prognostizierte Fondslaufzeit bis 2038

- Geprüfte Top-Beteiligung

- Immobilien ohne Verwaltungsaufwand

6b-Fonds günstiger kaufen

Bei einer Zeichnung über SachwertSuperMarkt erhalten Sie eine attraktive Prämie von bis zu 5% Ihrer Investitionssumme und reduzieren Ihre Kosten damit deutlich! Informieren Sie sich jetzt!

Häufige Fragen

Für wen ist ein ein 6b-Fonds geeignet?

Voraussetzung ist, dass der Steuerpflichtige eine Bilanz oder Einnahmen-Überschuss-Rechnung mit Verzeichnissen über Anschaffungskosten, Abschreibungen, Betriebseinnahmen und -ausgaben erstellt. Typischerweise sind das

- Land- und Forstwirte

- Freiberufler

- Eingetragene Kaufleute (eK)

- Personengesellschaften (bspw. GbR, OHG, KG, GmbH & Co. KG)

- Kapital oder Aktiengesellschaften (bspw. GmbH, UG, AG)

Derjenige, der betrieblichen Grund und Boden oder ein gewerblich genutztes Gebäude veräußert, kann diese Steuerbegünstigung in Anspruch nehmen. Eine Veräußerung von Grund und Boden und/oder Gebäuden aus Betriebsvermögen führt in der Regel zu Veräußerungsgewinnen und somit zur Aufdeckung stiller Reserven. Der Veräußerungsgewinn kann bei Betriebsaufgabe, Betriebsveräußerung oder der Veräußerung von einzelnen Flächen und Gebäuden entstehen. Voraussetzung ist allerdings, dass die Wirtschaftsgüter bereits seit sechs Jahren zum Anlagevermögen eines inländischen Betriebs gehören.

Was besagen die Paragrafen 6b und 6c im Einkommensteuergesetz?

§6b/c EStG regelt die Übertragung stiller Reserven bei Veräußerung bestimmter Anlagegüter.

§ 6b EStG

Gültigkeit für Steuerpflichtige, die eine Bilanz erstellen

§ 6c EStG

Gültigkeit für Steuerpflichtige, die nicht bilanzierungspflichtig sind wie z.B. Land- und Forstwirtschaft (Einnahmenüberschussmethode)

Wo ist eine vorhandene §6b bzw. §6c EStG Rücklage in der Bilanz erkennbar?

Stille Reserven werden durch den Verkauf eines begünstigten Wirtschaftsguts realisiert. Wird kein neues Wirtschaftsgut unmittelbar erworben, kann eine §6b bzw. §6c EStG Rücklage gebildet werden.

Erkennbar in den Bilanzen des Steuerpflichtigen ist eine Rücklage durch entsprechende Buchung in der Gewinn- und Verlustrechnung sowie auf der Passivseite der Bilanz:

- Position „Sonstige betriebliche Aufwendungen“ / Konto „Einstellungen in die steuerliche Rücklage nach §6b Abs. 3 EStG“

an - Position „Sonderposten mit Rücklagenanteil“ / Konto „Steuerfreie Rücklagen nach §6b EStG“

Die erfolgsneutrale Auflösung der Rücklage kann „direkt“ oder „indirekt“ über die Gewinn- und Verlustrechnung erfolgen. Als Beispiel für die „indirekte“ Auflösung über die Gewinn- und Verlustrechnung verläuft diese über die

- Position „Sonderposten mit Rücklagenanteil“ / Konto „Steuerfreie Rücklagen nach §6b Abs. 3 EStG“

an - Position „Sonstige betriebliche Erträge“ / Konto „Erträge aus der Auflösung einer steuerlichen Rücklage nach §6b Abs. 3 EStG“

In der Einnahmen-Überschuss-Rechnung ist die Einbringung einer Rücklage des Gewerbetreibenden als Buchung einer Einnahme im entsprechenden Monat erkennbar.

Wann muss die Investition in einen 6b-Fonds erfolgen?

Eine steuerbegünstigte Reinvestition ist im Jahr der Veräußerung oder im vorangegangenen Jahr durchzuführen. Findet sich in dieser Zeit keine Reinvestitionsmöglichkeit, kann der Veräußerungsgewinn auch in eine Rücklage eingebucht werden und erst später neu investiert werden. Diese Rücklage kann in den der Veräußerung folgenden vier Jahren, bei neu hergestellten Gebäuden sechs Jahren, auf ein neues Wirtschaftsgut übertragen werden. Auch durch die Corona-Steuerhilfegesetze wurden diese Fristen nochmals verlängert.

Welchen Effekt hat die Hebelwirkung bei einem 6b-Fonds?

Die Höhe der Reinvestition und damit gegebenenfalls der Zeichnung eines 6b-Immobilienfonds richtet sich nach den anteiligen Anschaffungs- oder Herstellungskosten der Immobilie, nicht nach der Einzahlungsverpflichtung. Durch den Einsatz von Fremdkapital (Leverage) wird das Investitionsvolumen eines 6b-Fonds erhöht und die tatsächliche Beteiligungshöhe und Einzahlungsverpflichtung vermindert. Diese sogenannte Hebelwirkung sorgt dafür, dass bei einer Einzahlungsverpflichtung von 100 % eine steuerbegünstigte Übertragung der Rücklage von 100 + X % möglich wird.

Beispiel: Durch einen prognostizierten Hebel von ca. 190 % kann mit einer Investitionssumme von 100.000 € planmäßig die sofortige Besteuerung eines Veräußerungsgewinns von ca. 190.000 € verhindert werden.

Was passiert, wenn die Rücklage zu spät aufgelöst wird?

Für die Dauer der Rücklagenbildung oder wenn die Rücklage am Ende der Reinvestitionsfrist aufgrund einer fehlenden Reinvestitionsmöglichkeit aufgelöst werden muss, wird der Rücklagenbetrag gemäß § 6b Abs. 7 EStG um einen Zuschlag in Höhe von 6 % pro Jahr erhöht.

D.h. die Bemessungsgrundlage für die Steuerlast erhöht sich um 6 % p.a. für jedes Jahr der nicht aufgelösten Rücklage (max. 4 Jahre x 6 % = Gewinnzuschlag i.H.v. bis zu 24 %). Der Unternehmer versteuert im schlechtesten Fall also 124 % seines Veräußerungsgewinns mit seinem persönlichen Steuersatz.

Wer kann KEINE 6b- bzw. 6c-Rücklage bilden?

- Privatpersonen, die für ihr Privatvermögen weder eine Bilanz noch eine Einnahmen Überschuss Rechnung erstellen.

- Steuerpflichtige, die ein Wirtschaftsgut aus dem Betriebsvermögen in das Privatvermögen übertragen.

- Veräußerungserlöse, wenn die entsprechende Immobilie nicht mind. 6 Jahre zum Betriebsvermögen gehört hat.

Was ist ein geschlossener Investmentfonds (AIF)?

Mit der Absicht, eine Rendite zu erzielen, investiert eine Kapitalverwaltungsgesellschaft (KVG) in mehrere Sachwerte oder geht ein Großprojekt an, wie z.B. in den Bau eines großen Hotels. Es wird ein geschlossener Immobilienfonds gegründet.

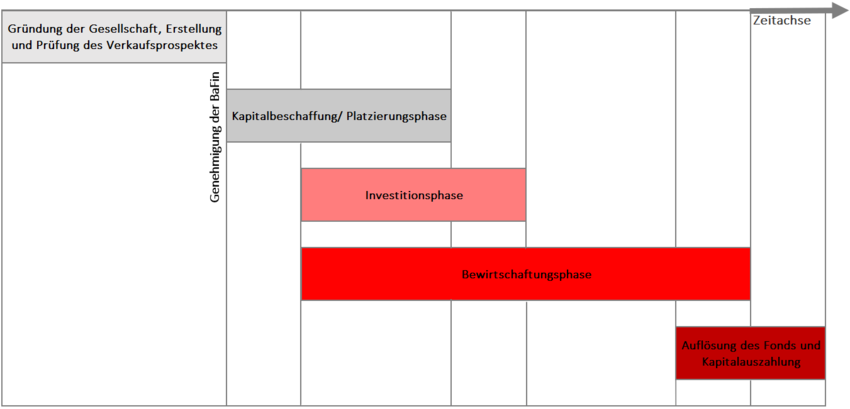

Ablaufphasen von geschlossenen Fonds

- Platzierungsphase:

Die Kapitalverwaltungsgesellschaft sammelt das notwendige Kapital bei den Anlegern ein. Nach Ablauf der Platzierungsfrist oder bei Erreichen der geplanten Platzierungssumme ist es nicht mehr möglich, sich zu beteiligen (daher der Begriff: "geschlossener Fonds"; Synonym: "geschlossene Beteiligung"). - Bewirtschaftungsphase:

Das Spezialisten-Team der KVG tätigt Investitionen im Namen der Anleger, verwaltet und bewirtschaftet die Werte. Manchmal werden auch Maßnahmen zur Qualitätserhaltung und -verbesserung durchgeführt (z.B. Renovierungen). Gegen Ende der Laufzeit werden die Sachwerte oft wieder veräußert, woraus sich eine weitere Rendite für die Anleger ergibt. - Auszahlungsphase:

Nach einer gewissen Laufzeit oder nach Beendigung des Projektes zahlt die KVG das investierte Kapital zzgl. der erwirtschafteten Gewinne an die Anleger zurück. Oft werden die laufenden Erträge aus dem Investitionsobjekt schon vor Auflösung des Fonds in monatlichem oder jährlichem Rhythmus an die Anleger ausgezahlt.

Mit Sachwerten können oft höhere Renditen erzielt werden, als am Geld- und Kapitalmarkt mit seinem momentan herrschenden Niedrigzinsniveau.

Wie sollte ich vorgehen, wenn für mich das Thema "6b-Fonds" in Frage kommt?

Bei Fragen zu einer Geldanlage in einen 6b-Fonds stehen wir Ihnen gerne zur Verfügung. SachwertSuperMarkt führt zwar selbst keine Steuerberatung durch, bei Bedarf vermitteln wir auch zu steuerlichen Themen gerne. Sprechen Sie uns an!

Haben Sie Fragen?

09371 - 94867 - 16

09371 - 94867 - 16

Mo. - Do.: 8 - 18 Uhr

Fr.: 8 - 17 Uhr

oder nutzen Sie unser

Antwort nicht gefunden?

Stöbern Sie im Fachwissen

Erhalten Sie einen allgemeinen Überblick über das Thema Sachwerte und Beteiligungen.

FAQ - häufig gestellte Fragen

In den FAQ werden häufige Fragen zum Ablauf und zur Abwicklung Ihrer Beteiligung beantwortet.

Rechtlicher Hinweis: SachwertSuperMarkt kann und darf keine Steuerberatung durchführen. Wir empfehlen vor einem Verkauf bzw. vor einer Re-Investitionen nach § 6b/c EStG immer Ihren Steuerberater einzubeziehen.