Zweitmarktportfolio II

| Mindestbeteiligung | 10.000 € |

| Laufende Ausschüttung* | 4% p.a. |

| Gesamtausschüttung* | 165% |

| Laufzeit* | 2034 |

| Ausgabeaufschlag | 5% |

| Prämienberechtigung | Ja |

| Fondskategorie | Immobilien Deutschland |

| Emittent | BVT |

| Ende der Zeichnungsfrist | 31.12.2022 |

*Die Ausschüttungen und die Laufzeit sind Prognosen aus den Emissionsunterlagen (Basisszenario). Die tatsächlichen Werte können abweichen. Die Berechnungen basieren auf der bei Übernahme des Anlageobjektes vollständig eingezahlten Einlage in % ohne Agio, vor Steuern. Zahlen gerundet.

kurz und knapp: BVT Zweitmarktportfolio BVT II

Der BVT Zweitmarktportfolio II ist ein voll regulierter alternativer Investmentfonds (AIF) und unterliegt somit dem deutschen Anlegerschutz.

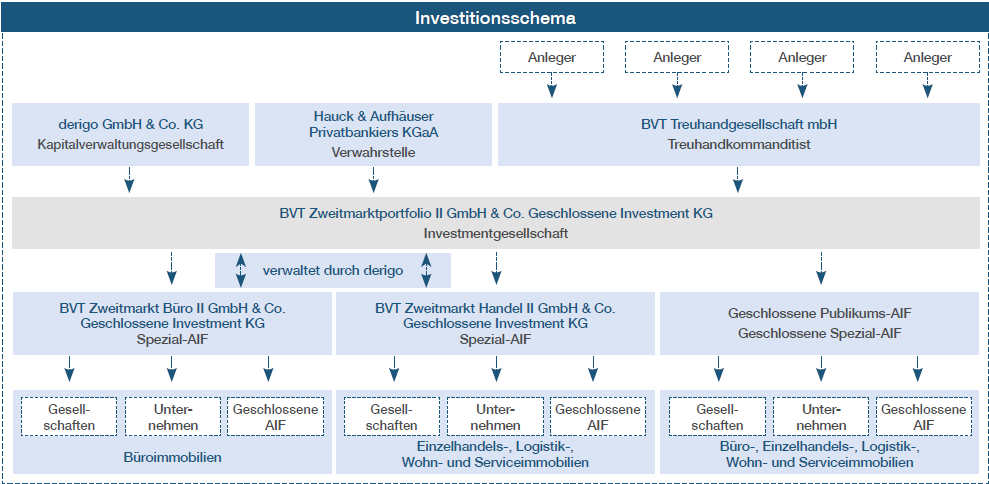

Sie investieren mittelbar in ein breit gestreutes Portfolio von Immobilien in Form von mehreren anderen inländische geschlossene Beteiligungen der hauseigenen Verwaltungsgesellschaft derigo GmbH & Co. KG. Während der gesamten Dauer werden die daraus erwirtschafteten Liquidationsüberschüsse jährlich an Sie ausgeschüttet.

Zweitmarktinvestitionenzeichnen sich durch eine hohe Transparenz der Zielinvestitionen aus, da die erworbenen Fonds meist über eine lange, gut nachvollziehbare Historie verfügen.

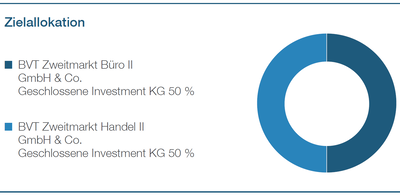

Folgende Investments in diese Spezial-AIF der derigo GmbH werden angestrebt:

- 50% am BVT Zweitmarkt Büro II GmbH & Co. Geschlossene Investment KG

- 50% am BVT Zweitmarkt Handel II GmbH & Co. Geschlossene Investment KG

Den BVT Zweitmarktportfolio II kaufen Sie bei SachwertSuperMarkt günstiger. Erfahren Sie hier mehr.

Ihre Vorteile

- Prognostizierte Gesamtausschüttung von 165%*

- Zzgl. bis zu 5.000 € Prämiengutschrift (nur bei SachwertSuperMarkt)

- Breite Streuung für mehr Stabilität

- Rendite- und Transparenzvorteil von Zweitmarktinvestments

- Investitionsmöglichkeit in deutsche Immobilien ohne Verwaltungsaufwand

Prognostizierte Ausschüttungen¹

- Unverbindliche Beispielrechnung basierend auf dem prognostizierten Liquiditätsverlauf für den Beitritt eines Anlegers im Oktober 2020

- Beteiligungssumme 10.000 EUR.

- Die steuerliche Behandlung hängt von den persönlichen Verhältnissen des jeweiligen Kunden ab und kann künftig Änderungen unterworfen sein.

| Jahr | Einzahlung (EUR) | Auszahlung (EUR) unterdurchsch. Entwicklung | Auszahlung (EUR) Basis-Szenario | Auszahlung (EUR) überdurchsch. Entwicklung |

|---|---|---|---|---|

| 2020 | -10.500 | |||

| 2021 | 67 | 67 | 67 | |

| 2022 | 400 | 400 | 400 | |

| 2023 | 375 | 400 | 400 | |

| 2024 | 400 | 400 | 400 | |

| 2025 | 400 | 400 | 400 | |

| 2026 | 400 | 400 | 400 | |

| 2027 | 400 | 400 | 400 | |

| 2028 | 400 | 400 | 400 | |

| 2029 | 400 | 400 | 400 | |

| 2030 | 400 | 400 | 400 | |

| 2031 | 700 | 800 | 1.200 | |

| 2032 | 700 | 3.509 | 1.000 | |

| 2033 | 1.443 | 1.752 | 2.149 | |

| 2034 | 3.998 | 4.810 | 5.695 | |

| 2035 | 3.934 | 4.790 | 5.696 | |

| Gesamt | -10.500 | 14.417¹/² | 16.720¹/² | 19.407¹/² |

¹ Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung.

² Gesamtrückfluss inklusive Kapitalrückzahlung vor Steuerabzug vom Kapitalertrag und vor der Besteuerung beim Anleger. Folgende Kosten, die von Anleger zu Anleger verschieden hoch sein können, sind nicht berücksichtigt: Notargebühren und Registerkosten im Falle einer Eintragung des Anlegers als Kommanditist im Handelsregister, Kosten des Geldverkehrs gemäß Preisverzeichnis des vom Anleger beauftragten Kreditinstituts, Kosten der Ausübung von Mitwirkungsrechten bei Beschlussfassungen der Investmentgesellschaft (Porto, Reisespesen des Anlegers) oder Weisungen an den Treuhandkommanditisten oder bei Ausübung von Kontrollrechten (Porto, Reisespesen des Anlegers, Kosten eines Sachverständigen) sowie Steuererklärungen. Der Anleger trägt die Kosten seiner persönlichen Steuererklärungen im In- und Ausland. Diese Kosten gehen zulasten des Anlegers und verringern den möglichen Anlageerfolg.

25.10.2022

BVT Zweitmarktfonds - Welche Auswirkungen haben Zinswende und Rekordinflation?

Die Wirtschaft im Allgemeinen und die Kapital- und Anlagemärkte im Besonderen sehen sich aktuell fraglos mit herausfordernden Rahmenbedingungen konfrontiert. Was aber bedeuten insbesondere Zinswende und Rekordinflation für die BVT Zweitmarktfonds? Die gute Nachricht vorneweg: Die BVT Zweitmarktfonds profitieren gerade jetzt von den Stärken des ihnen zugrundeliegenden diversifizierten Portfolioansatzes. Darüber hinaus kommt der

immanente Inflationsschutz von Büro- und Einzelhandelsimmobilien zum Tragen.

Zinsseite

- Viele der in den BVT-Zweitmarktportfolios vertretenen Zielfonds konnten die historisch günstigen Finanzierungssätze der letzten Jahre nutzen und bestehende Darlehen zu äußerst attraktiven Konditionen langfristig verlängern.

- Zielfonds, bei denen Zinsbindungen in näherer Zunkunft auslaufen, werden im Zuge einer Anschlussfinanzierung großteils noch immer deutlich niedrigere Zinssätze vereinbaren können, als dies in den derzeit laufenden Ursprungsdarlehen der Fall ist.

Inflation

- Nahezu alle gewerblichen Mietverträge für Büro- und Einzelhandelsflächen enthalten sogenannte Index-Klauseln; die von den Mietern zu entrichtenden Mietzinsen werden hier in regelmäßigen Abständen an die aktuellen Preissteigerungen angepasst.

- Dies führt bei einer Vielzahl der in den BVT-Zweitmarktportfolios vertretenen Zielfonds sogar zu unerwartet höheren Mehreinnahmen.

Fazit: Die Erhöhung der Kapitalmarktzinsen dürfte in den breit gestreuten BVT-Zielfondsportfolios (insbesondere aufgrund der vielfach bestehenden, langfristigen Zinsbindungen auf vergleichsweise niedrigem Niveau) lediglich zu moderaten Mehrbelastungen führen. Von den aktuell hohen Inflationsraten "profitieren" hingegen viele Zielfonds sogar durch höhere Mietanpassungen, mit denen das Management der BVT Zweitmarktfonds in dieser Form gar nicht gerechnet hatte. Unter der Maßgabe einer weitgehend stabilen, mittelfristigen Wirtschaftsentwicklung ohne allzu ausgeprägte, länger anhaltende Rezessionsphasen ist daher von einer weiterhin soliden Performance der BVT-Zweitmarktfonds auszugehen.

22.07.2022

BVT Zweitmarkt Portfolio II: Breit diversifiziert, kompetent betreut – schon jetzt 94 Immobilien im Portfolio!

Anlegerinnen und Anleger, die in unsicheren Zeiten nach einer ausgewogenen, breit diversifizierten Investitionsmöglichkeit in Immobilien suchen, können jetzt von den Vorteilen des aktuellen BVT Zweitmarkt Portfolio II profitieren.

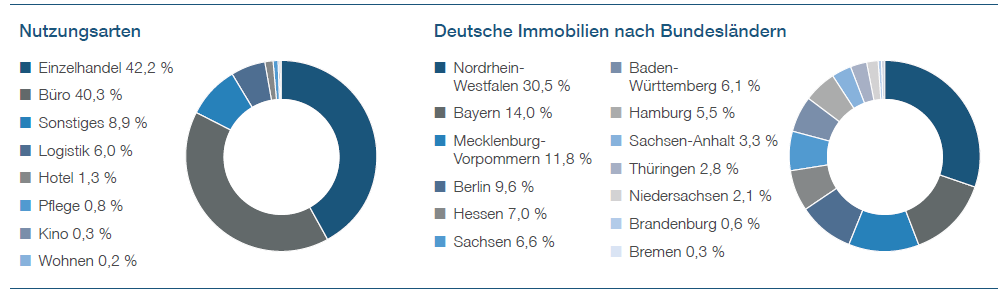

Der Fonds ist an den zwei geschlossenen Spezial-AIF BVT Zweitmarkt Büro II und BVT Zweitmarkt Handel II beteiligt, die bereits Anteile an insgesamt 36 Zielgesellschaften erworben haben. Die dadurch bislang erreichte Diversifikation des Gesamtportfolios der Zielfonds, in die die Anleger des BVT Zweitmarktportfolio II mittelbar investiert sind, ist nachfolgend in Ausschnitten dargestellt.

- 94 Immobilien

- Gesamtmietfläche: rund 2,2 Mio. m2

- Nutzungsarten: 65% Büro, 18,4% Einzelhandel

- Länderverteilung: 82,7% Deutschland, 10% Luxemburg, 5% Belgien

(Grundlage der Auswertung sind die auf die Zweitmarktinvestitionen anteilig entfallenden Mietflächen der von Zielfonds erworbenen Immobilien (teilweise bereits veräußert). Stand der Auswertung: 04.2022)

30.06.2022

BVT verlängert Zeichnungsfrist

Den BVT Zweitmarktportfolio II können Sie noch bis zum 30.06.2023 zeichnen!

29.06.2022

BVT Zweitmarktfonds – Anstehende Ausschüttungen zum 30.06.2022

Die BVT Zweitmarktfonds können gleich mit einem ganzen Schwung an guten Nachrichten mit Blick auf die anstehenden Ausschüttungen zum Ende dieses Monats aufwarten:

Der aktuelle geschlossene Publikums-AIF BVT Zweitmarktportfolio II wird zum 30.06.2022 wie prospektiert eine Ausschüttung in Höhe von 4,0 % der gezeichneten Kommanditeinlagen vornehmen. Auch hier gibt es zusätzlich gute Nachrichten: Ab 2023 werden die Ausschüttungen halbjährlich zu den Terminen 31.01. und 31.07. erfolgen.

27.04.2022

Büromarkt Deutschland – quo vadis?

Die Home-Office-Pflicht ist Vergangenheit – wie sieht die Zukunft für den Büromarkt in Deutschland aus? Trotz der neu entdeckten Vorteile des mobilen Arbeitens (kein Pendeln zur Stoßzeit etc.) möchten laut einer Umfrage von PwC aus dem Jahr 2021 nur 31 % der befragten Unternehmen ihre Büroflächen reduzieren. Der Trend geht zu hybriden Bürokonzepten, die eine Verzahnung von Home Office und Büropräsenz ermöglichen. Diese erfordern zwar weniger Büroarbeitsplätze, aber mehr Quadratmeter pro Arbeitsplatz. Deshalb dürfte die Nachfrage nach Büroflächen grundsätzlich stabil bleiben, sich jedoch mehr und mehr auf flexible, moderne Flächen konzentrieren.

Bulwiengesa sieht in der niedrigen spekulativ ausgerichteten Bautätigkeit und dem dadurch rückläufigen Leerstand starke Indizien für einen stabilen Markt. BNP Paribas meldet für die Mehrzahl der deutschen Bürometropolen ein Plus beim Flächenumsatz im ersten Quartal 2022, München beispielsweise übertraf das schwache Vorjahresergebnis um 83 % und liegt 4 % über dem zehnjährigen Durchschnitt. Stabil zeigen sich Berlin und Frankfurt. Unterdurchschnittlich verlief das 1. Quartal in Hamburg, nur Köln fiel vom starken Ergebnis des Vorjahres zurück. Korrespondierend dazu ging der Leerstand in Düsseldorf, Hamburg und München etwas zurück, in Leipzig und Berlin stieg er um 1 bzw. 2 %. Frankfurt und Düsseldorf liegen mit 8,7 bzw. 9,2 % Leerstand zwar über dem Bundesdurchschnitt, aber unter dem jeweiligen langjährigen Durchschnitt. Besonders moderne Flächen werden zügig vom Markt absorbiert, weil sie in Top-Lagen weiterhin knapp sind.

Fazit: Grundsätzlich also gute Voraussetzungen für eine stabile bis positive Entwicklung von Investments in deutsche Büroimmobilien. Über eine Beteiligung am aktuellen BVT Zweitmarktportfolio II sind Anleger übrigens mittelbar an zahlreichen ausgewählten Büroimmobilien beteiligt.

28.03.2022

BVT Zweitmarktfonds: Fundierte Marktkenntnis und professionelle Ankaufsanalysen zahlen sich aus!

Erneut gute Nachrichten für die Investoren des geschlossenen Spezial-AIF "BVT Zweitmarkt Büro II". Der Fonds hatte nach vielversprechenden Ergebnissen der Ankaufsanalyse in 2020 Anteile an der Zielgesellschaft "CFB 137 Trading Center Frankfurt City" am Zweitmarkt erworben.

Bereits im Frühjahr 2021 erfolgte aus dem Verkauf der Immobilie eine erste große Ausschüttung in Höhe von 155 % bezogen auf das nominale Kommanditkapital der Immobilienbeteiligung. Nach Ablauf der Gewährleistungsfrist folgte im März 2022 die Ausschüttung der zweiten Tranche des Veräußerungserlöses aus dem Verkauf.

Zusammen mit der nun erfolgten Ausschüttung in Höhe von 12,5 % sowie den vereinnahmten laufenden Ausschüttungen beläuft sich der Gesamtrückfluss aus dieser Investition auf 179,5 % des nominalen Kommanditkapitals bzw. auf das 1,6-fache der Gesamtinvestitionskosten!

BVT Zweitmarkt Büro II - Trading Center Frankfurt City

- Beteiligungserwerb in 2020

- Ø Gesamtinvestitionskosten: 109,7 %*

- Kumulierte laufende Ausschüttungen: rund 12 %*

- Kumulierte Ausschüttungen aus Veräußerungserlös: 167,5 %*

- Gesamtrückfluss bis März 2022: 179,5 %*

- Der Gesamtrückfluss beträgt das 1,6-fache der Gesamtinvestitionskosten - bei einer durchschnittlichen Investitionsdauer von nicht einmal eineinhalb Jahren!

*bezogen auf das nominale Kommanditkapital der Immobilienbeteiligung

Von dieser überaus erfreulichen Entwicklung profitieren mittelbar natürlich auch die Anleger des Publikumsfonds "BVT Zweitmarktportfolio II". Das aktuelle Beteiligungsangebot für Privatanleger ist am geschlossenen Spezial-AIF "BVT Zweitmarkt Büro II" beteiligt. Das Fondsmanagement der BVT Zweitmarktfonds geht auch mittelfristig von weiterhin stabilen Bewirtschaftungsergebnissen und attraktiven Exitmöglichkeiten aus.

BVT Zweitmarktportfolio II

- Professionell am Zweitmarkt investieren

Mit dem BVT Zweitmarktportfolio II beteiligen sich Anleger an einem kompetent betreuten Immobilien-Zweitmarktportfolio, welches nachhaltig überdurchschnittliche Wirtschaftlichkeitsperspektiven aufzeigt. - Anlageklasse Immobilien

Sachwertinvestitionen in Immobilien bieten Anlegern die Möglichkeit, von laufenden Mieteinnahmen und einer positiven Wertentwicklung der Immobilienpreise zu profitieren. - Gezielte Diversifizierung

Die Verteilung der Investitionen des BVT Zweitmarktportfolio II auf Immobilien an mehreren Standorten mit unterschiedlichen Nutzungsarten und mit Mietern aus verschiedenen Branchen schafft eine erhöhte Einnahmesicherheit und sorgt für mehr Stabilität:

- Büroimmobilien

- Einzelhandelsimmobilien

- Wohnimmobilien

- Serviceimmobilien

- Logistikimmobilien

- Handel

- Dienstleistung (Büro)

Beispielhafte Diversifikation des Vorgängerfonds BVT IFK Select Zweitmarktportfolio

Klicken, um zu vergrößern.

Die Grafiken dienen ausschließlich der Veranschaulichung der Diversifikationsbreite, die ein solches Fondskonzept ermöglicht - sie stellen nicht die Investitionen des vorliegenden Beteiligungsangebots BVT Zweitmarktportfolio II dar. Auch sind sie kein verlässliches Indiz für die künftige Diversifikation des BVT Zweitmarktportfolio. Dennoch wird auch für das vorliegenden Beteiligungsangebot BVT Zweitmarktportfolio II eine größtmögliche Diversifizierung angestrebt.

- Investitionsvorteil Zweitmarkt:

Bei Investitionen in Anteile an älteren Immobilienfonds, die am Zweitmarkt gehandelt werden, können aufgrund von früheren Einkäufen und/oder aufgrund des Verkaufsdrucks-/wunschs zum Teil signifikante Preisvorteile generiert werden. - Transparenzvorteile

Ältere Beteiligungen bieten Transparenz durch bereits vorliegende Informationen zu Immobilien, Fonds und Management.

Emittent

Der AIF wurde initiiert von der BVT-Gruppe mit der derigo GmbH & Co. KG als KVG.

Besonderheiten und Risiken bei Sachwertinvestments

Die Investition in Sachwerte bietet Chancen auf kontinuierliche Erträge sowie gutes Wertsteigerungspotenzial. Dennoch gibt es Besonderheiten und Risiken, die der Anleger bei seiner Anlageentscheidung in Betracht ziehen sollte.

Mehr Informationen